发布日期:2019-04-04

发布日期:2019-04-04

阅读次数:329

阅读次数:329

来源:中国汽车金融俱乐部

来源:中国汽车金融俱乐部 美国是融资租赁发展最早最成熟的国家之一,在美国主要是直租模式,通过分析美国汽车融资租赁行业,对未来中国汽车融资租赁市场,有非常大的启发意义。

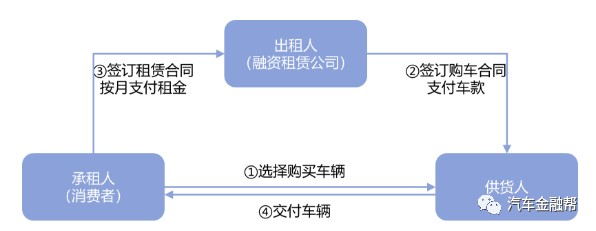

直接租赁模式(以下简称“直租模式”)是指融资租赁公司根据承租人选择的购买车辆,与供货人签订车辆购买合同,承租人再与融资租赁公司签订融资租赁合同,并按期支付租金。在这种模式下,车辆牌照的所有权是在融资租赁公司名下的。

数据来源:百融行研中心

通过直租模式消费者可以支付更少的钱开上更好的车,同时合同期满后不用考虑二手车的处置问题,可以选择退车或换租新的车辆,相较汽车贷款更加灵活。但在美国,直租模式也有一些限制,比如每年有一定的里程限制、不可以改装、发生事故会有额外的折旧费用等。

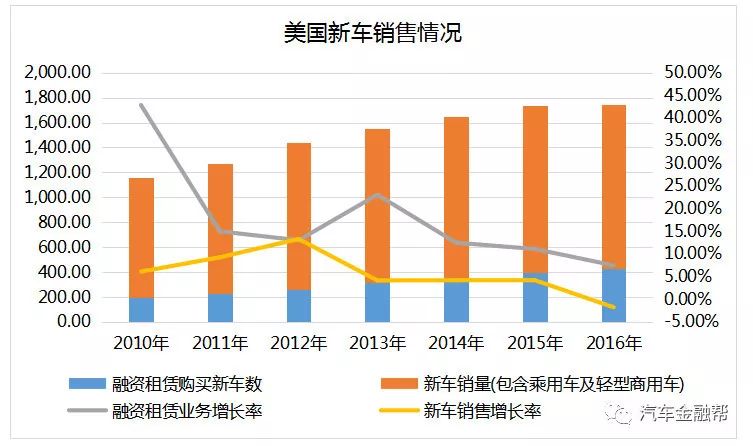

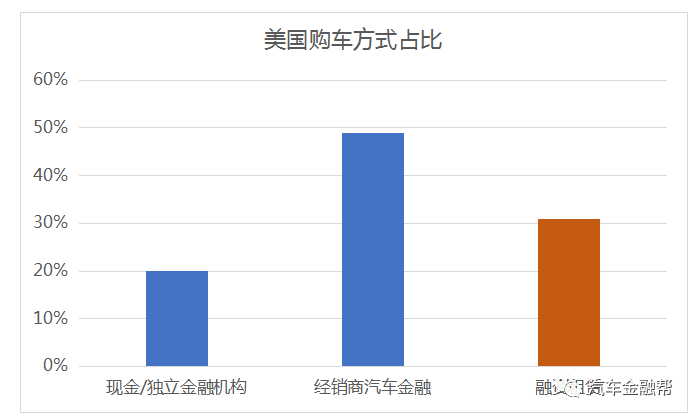

美国汽车融资租赁发展快速,根据美国Edmunds网站[1]统计,10年前,美国消费者主要通过现金和独立金融公司购买汽车,在2006年占比达41%,到2016年这一比例下降到20%,而通过经销商金融(主机厂或经销商联营银行)和融资租赁方式购车,2006年占比分别39%和20%,近10年,这两种方式占比逐年上升,2016年美国汽车融资租赁车辆数量达到430万台,较过去5年增长了91%,占新车销售的31%,未来还有不断上升的趋势,已成为除经销商金融服务以外,另一种消费者购买汽车的主要方式。

数据来源:Edmunds《融资租赁市场报告》,美国经济统计局,百融行研中心整理

直租是美国汽车融资租赁的主要模式,业务模式已非常成熟,美国汽车融资租赁市场的兴旺发展,离不开美国社会发生一系列深刻的变革。

从消费观念上来看,20世纪初,美国经济逐渐繁荣,国民收入不断增长,生产效率的提升带动了产品价格的下降,社会保障体系逐渐完善,消除了居民消费的后顾之忧。在这些因素的推动下,美国的消费文化也发生了翻天覆地的变化,消费者从崇尚节俭的消费观念转变为追求生活品质的新型观念。而美国成熟的汽车市场也给融资租赁发展提供了良好的土壤。

从汽车费用占居民收入比例来看,根据2017年世界银行发布的人均国民收入(人均GNI)显示,美国居民人均年收入为58,270美元,以6.8的美元汇率计算,合人民币约399,120.37元,中国居民人均年收入为8,690美元,合人民币约59,522.16元,美国居民人均收入几乎为中国居民的6.7倍。从汽车价格上来说,以大众帕萨特汽车为例,美国新车指导价合人民币约15.77-23.76万元,在中国同车型的新车指导价为18.99-30.39万元,较美国价格高出20%-27%。以裸车价格计算,结合上述年均收入,对于美国人来说平均不足5个月的工资就可以购买一辆最低配的大众帕萨特轿车,而对于中国人则需要38个月。

从车辆消费占居民支出比例来看,美国私人汽车的占有率一直处于较高水平,根据美国劳工部发布的《2016年消费报告》统计,平均每个美国家庭拥有汽车1.9辆,约三成家庭拥有3辆或3辆以上的汽车。同时根据美国劳工统计局统计,美国家庭一年在购买汽车上的支出为3634美元,折合人民币为24849元,仅占全年支出的6.3%,主要支出集中在住房、食物、医疗等方面,美国消费者在选车时更加注重汽车的经济性。而在购车方式上美国消费者大多会选择汽车金融的方式,因为在美国生活成本比较高,特别是大城市,减少汽车方面的支出,可以使生活质量更高,而汽车仅满足出行需求就可以了。

数据来源:Edmunds《融资租赁市场报告》,百融行研中心整理

美国消费者在选择金融服务时,对于月付的费用也很关注。根据CoxAutomotive《2018年购车人行为研究报告》指出53%的美国消费者买车更关注月付费用的多少,特别是低收入、女性、年轻人以及有孩子的家庭消费者。因此美国消费者选择汽车贷款期限通常较长,以减少月供。

随着汽车更新换代的加速,1年一次小升级,3年一次大升级,很多新配件已经不适用车龄较长的车型,而旧有配件已经停产,因此美国车主面临较高的配件更换成本。同时美国汽车维修的人工成本也很高,根据美国劳工统计局2017年数据,汽车维修技师平均工资为每小时20.68美元,折合人民币141.43人民币,因此很多汽车的小毛病,都是车主自己来维修,但是随着如今汽车机械电子技术越来越复杂,维修难度也逐渐增加。

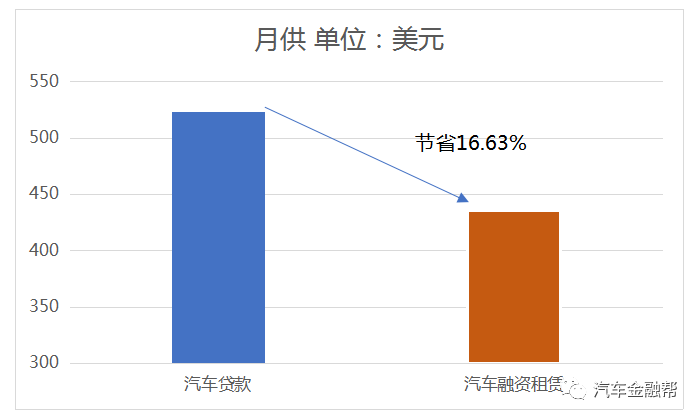

因此融资租赁凭借低月供、用车方案灵活、租赁期提供一揽子服务的模式优势受到美国消费者的青睐。首先由于在车辆租赁前设定了车辆残值,期限一般是36个月,租赁期间不必支付全款,而汽车贷款周期一般为12-72个月,需按照月度偿还车辆全款金额和利息,美国消费者为了降低月供通常会选择更长的贷款期限,如60-72个月。因此对比同期融资租赁和汽车贷款的月供,汽车融资租赁支付的费用平均可节省16.63%,在中型车平均每月节省127美金,中型SUV平均每月节省122美金。其次在融资租赁模式下消费者可选择后服务的增值服务包,节省很多保养维修的时间成本和费用,免除后顾之忧,租期满后消费者可以选择续租或者退车,也可以选择其他新的车型租赁。因此消费者可以通过汽车融资租赁的方式下以汽车贷款同样月付的金额选择更好的汽车。

数据来源:益博睿2018年Q1汽车金融市场研究报告,百融行研中心整理

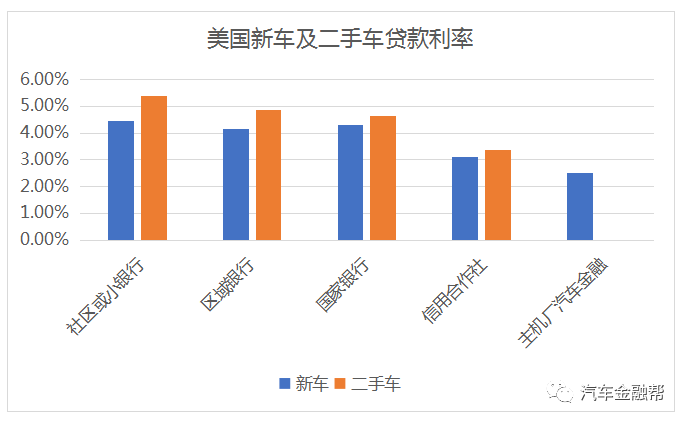

从利率水平看,提供汽车贷款的金融机构里,以36期年化利率来看,主机厂系汽车金融公司是最低的,平均为2.51%,远低于银行贷款,而主机厂汽车融资租赁的平均利率为5.62%,略高于银行贷款。

数据来源:Wallethub网站2018Q3汽车金融报告,百融行研中心整理

根据年龄分布来看,美国千禧一代(1982-2000年出生的群体)汽车融资租赁的渗透率最高,其次是35-44岁和75岁以上的群体。对于千禧一代的年轻群体,由于刚刚成年或初入职场,可能无法达到传统金融要求的资质水平,同时这个群体喜欢追逐个性化和更新的技术,而融资租赁恰是他们最好的选择;对于35-44岁的群体,子女未成年,生活开销会很大,因此会选择汽车融资租赁尽量减少出行的支出;对于75岁以上的人群,虽然美国对驾驶人没有年龄限制,但是他们购车很难再从银行和汽车金融机构获得贷款,因此也会选择融资租赁的方式满足使用需求。

数据来源:Edmunds《融资租赁市场报告》,百融行研中心整理

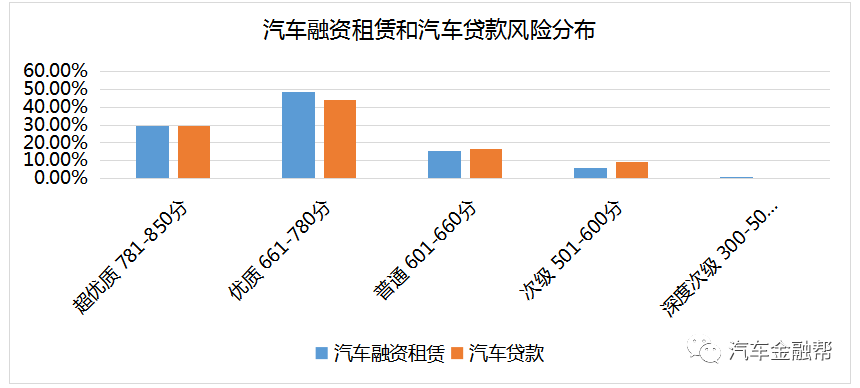

从风险角度上来看,美国汽车融资租赁服务的客群中78.3%都是信用非常好的用户,与汽车贷款的用户风险分布基本相同,说明美国汽车融资租赁和汽车金融服务的都是同一客群。这与目前中国汽车融资租赁市场定位的客群有较大差异。

数据来源:益博睿《2018一季度汽车市场风险报告》,百融行研中心整理

从汽车市场成熟度来说,美国是汽车工业和消费大国,有着上百年的汽车消费文化,汽车市场非常成熟,完善的新车和二手车交易体系,透明的新车及二手车价格,汽车维修历史可追溯,融资租赁购车可抵税政策等都为融资租赁行业提供了有力保障。

因此,从美国汽车市场的金融产品来看,汽车融资租赁与汽车贷款都是为消费者提供的金融工具,二者在产品属性与银行贷款上互为补充,为消费者提供更多的选择,而在服务客群上并没有明显区分。

在中国,直租模式有了很多本土化的演变,根据租期的长短衍生出两种模式,即“1+N”模式和“N+0”模式:

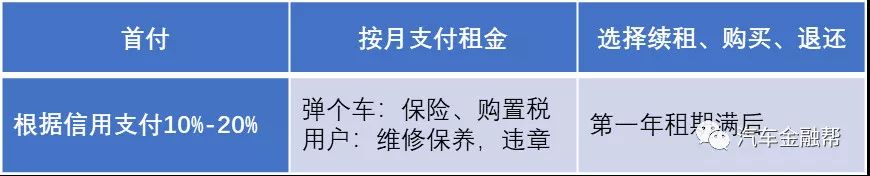

A.“1+N”模式

即租期为1年,一般承租人支付10%甚至0首付就可以租车,到期后有N个选择。一般情况下行业内多采取“1+3”的模式,在1年租期结束后,提供3个选择:续租,退租或支付尾款买车。尾款同样支持分期支付,可选择最长36期分期。这种模式比较典型的是大搜车的“弹个车”,产品信息如下表:

数据来源:大搜车,百融行研中心整理

但事实上,在“1+N”模式下,大部分车是不支持续租和退车的,而即使退车也有一些苛刻的条件限制,比如1年不能超过2万里程,并需符合《验车标准》,而这个标准是由融资租赁公司自己制定的。从租金角度看,相比同样的车型,可退方案较不可退方案首年月供要高出1,000元左右,因此即使退车成功,也会发现第1年在支付首付款、租金和服务费后,并不比神州租车、一嗨租车等同级别车型租赁一年的价格便宜多少。

如果按照不退车方案,以2017款2.0L日产逍客为例,厂商指导价为19.88万元,目前市场有3万元左右的优惠,加上购置税、基本保险和车船税,最终落地价格约为18.87万元。通过融资租赁方式第1年需支付首付款、租金和服务费总共59,576元,1年后一次性付清尾款12.88万元,总计18.88万元,与全款购车基本相当,如果尾款通过36期分期付款支付,总共需支付28.95万元。如果按照首付10%来计算,除去购置税、车船使用税、上牌、交强险等必要费用,相当于36期21.2%利率的贷款购车,48期15.7%利率的贷款购车。这相比银行及汽车金融公司金融方案利率要高出不少,后者还会有一些免息等政策。所以目前,该种模式还未成为消费者购车的首选。

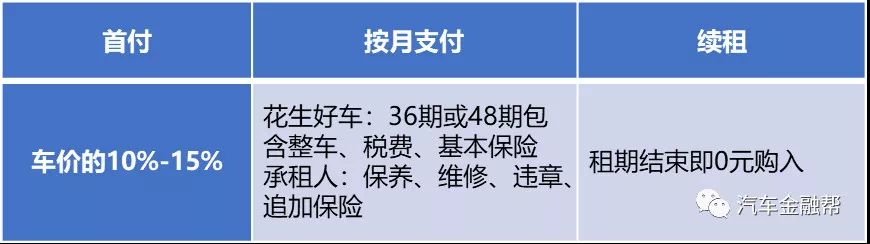

B.“N+0”模式

即N期分期付款,0尾款的购车模式。消费者可选择36期或48期来租用车辆,按月支付租金,租期结束后,也相当于支付了整个购车的费用,车辆归承租人所有。租赁期支持提前结清过户,也支持中途退车。看似和分期购车一样,但这种方式最大的优势在于较低的首付比例,可以吸引收入不高但有明确购车需求的下沉客户。根据国家规定汽车分期贷款最低首付比例为20%,而这种模式可以做到更低的首付比例,甚至0首付,降低了首付门槛。同时,对于一些限牌城市,还可以租赁汽车牌照,满足了短期内无法获得牌照又有用车需求的用户。本模式下汽车所有权归汽车融资租赁公司,所以如果用户没有按时支付租金,汽车融资租赁公司可以马上采取拖车等措施,相对汽车贷款而言风险相对较小。这种模式比较典型的是“花生好车”,产品信息如下表:

数据来源:花生好车,百融行研中心整理

综上所述,从目前的中国市场发展来看,“1+N”的模式更贴近于美国直租模式,但因为市场服务体系不健全,无论是“1+N”模式还是“N+0”模式,最终依然是以诱导消费者购车为导向的,并没有体现出融资租赁方式购车的灵活性与个性化。

对比来看,美国直租模式与中国的差异如下表:

对比美国汽车融资租赁业务已经发展了几十年,中国汽车融资租赁行业仍处于起步阶段,目前仍有很多的问题。对于消费者而言,购买汽车是家庭重大支出,所以汽车资产属性较强,同时车辆社会属性也很强,汽车被看成是身份和社会地位的体现,因此中国消费者对于车辆所有权看的很重,希望车辆使用权和所有权都归属自己,对汽车融资租赁这种只取得使用权的方式还不认可。

其次,目前汽车融资租赁车型有限,可选择空间小,而且从利率和服务上都没有体现出融资租赁的优势。对于汽车融资租赁公司而言,直租模式考验极大,相较于贷款业务或者回租模式要更加的复杂,因其不仅要考虑车辆的使用风险,还要考虑从车辆采购、物流、上牌、残值管理、回收、估值、处置、再销售各个环节。在“1+N”模式下,还会出现逆向选择,不少用车人以低首付低月供租来的车辆用于网约车的营运,致使车辆损耗大,里程数高,当1年后车退回融资租赁公司,其二手车处置价格很低。因此不少坚持“1+N”直租模式的平台对退车设置了叫苛刻的限制条件,只有少部分符合标准的车辆允许退车。另外一些平台则转向了“N+0”模式,以上“N+0”模式避开了作为传统汽车金融主战场的一二线城市,将目标客群放在三四五线城市,服务那些没被银行和汽车金融体系充分覆盖的人群,但是由于城市和客群的下沉,面临着较高的风险。因此在中国以上两种直租模式发展的并不顺利,目前平台的高调宣传多是在造势,吸引消费者注意力,实际业务规模还较小。

综上所述,汽车融资租赁,在中国发展的初期阶段。对于直租模式车辆所有权归属融资租赁公司,消费者对这种模式还有一个进一步认知的过程,同时二手车市场仍不完善,对融资租赁公司残值管理和二手车处置是个挑战。但直租也有其自身的优势,对于融资租赁机构而言,直租模式下,车辆登记在租赁公司名下,如果承租人出现逾期等违约现象,租赁公司能更方便地取回车辆并进行再处置,其次租赁公司除了收取息费收入外,还可以赚取、装饰利润、保险返点等多重收益,此外还可以进一步打通汽车后市场的服务;对于消费者而言,用户体验更好,租期结束后选择也比较多样。因此,参考美国汽车融资租赁行业发展,未来随着汽车销售利润不断下降,汽车行业盈利向汽车后市场转移,以及消费者观念的进一步改变,直租模式将成为汽车销售的重要组成部分。

目前国内也处于一个变革的阶段,当前中国经济正在当前中国经济正在从工业化、粗放型增长模式为主的时代,向消费主导的阶段过度,而新的“80”后、“90”后甚至“00”后消费群体正在慢慢崛起,他们自带互联网的基因,愿意尝新,享受当下,随着互联网信息化的传播,直租模式“年轻人的第一辆车”等已经广为宣传,只是直租模式还有很多制度、政策等进一步完善的空间,预计未来5-10年,直租模式市场才能成熟。