当前汽车行业这场大变革不仅将改变人类出行方式,更是让上下游产业链为之转型。可以预见,那些只坚守传统零部件业务且没有提早转型布局的企业只能面临“消失”。企业应该尽早积极拥抱这场行业大变革,寻找到属于自己未来发展方向的新领域。例如,自动驾驶、智能互联等风潮下催生的一块块“新蛋糕”。在2020年汽车市场存量时代,相关企业都做好拥抱潮流的准备了吗?国内企业与跨国企业之间是否还存有鸿沟?本文通过调研与采访,结合政策导向,对2020行业变化进行一些展望。

一、5G为车联网发展按下快进键

2019年6月,工信部向中国电信、中国移动、中国联通、中国广电等4家公司发放5G正式商用牌照,意味着我国已经进入5G商用元年。2018年底,工信部就已经表示,到2020年,基于5G车联网技术的高级别自动驾驶网联汽车将逐步实现规模化商业应用。目前,无锡、厦门、长沙等地都已经有5G-V2X的试点推广,主要由政府推动。

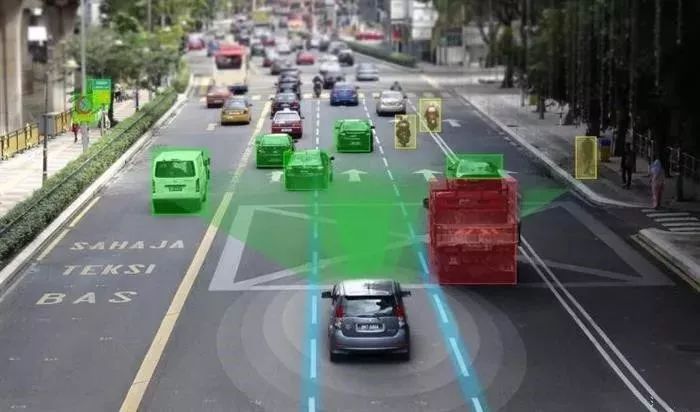

中国工程院院士邬贺铨认为,就通信技术而言,L3级以上自动驾驶需要5G。远程驾驶、自动泊车、高密度自动编队等场景要求端到端的时延不超过5毫秒,可靠性要求大于99.999%。4G达不到以上自动驾驶的数据传输要求,只有5G才可以。得益于5G技术领域的领先优势以及庞大的汽车市场规模,我国车联网产业将进入“快车道”。根据中国联通预测,预计2020年全球联网汽车总量将达到2.2亿辆,同时车联网市场规模将突破6500亿元;中国车联网用户将超过4000万,渗透率将超过20%,市场规模超过2000亿元,巨大的汽车市场为车联网的发展带来广阔的市场空间。眼下,诸多通信技术企业和汽车企业已经“抱团合作”。2019年上半年,奥迪与爱立信、IBM、华为等科技企业展开合作,计划于2020年推出搭载华为5G技术的车型,并通过此项技术实现半自动驾驶;2019年7月,宝马宣布与中国联通、四维图新分别就5G移动通讯以及高精地图签约合作。2019年4月,华晨宝马已完成其沈阳生产基地的5G网络建设并率先启动应用示范项目--测试车辆数据5G传输,成为全球首家将5G技术应用于汽车研发及生产领域的汽车制造企业。邬贺铨也指出,5G虽然相对于其它移动通信系统更靠近车联网的需要,但5G也要适应车联网环境的多重挑战,如5G如何满足车联网低延时、巨大计算量、高效率、高可靠的要求等。虽然5G的车联网创新还在路上,但可以肯定的是,从2020年开始,5G将为车联网的发展按下快进键,车联网从技术到生态竞争会愈演愈烈。按照2019年年初发布的《车联网(智能网联汽车)产业发展行动计划》中提出的指标,到2020年新车高级驾驶辅助系统(ADAS)搭载率将达到30%以上。基于此,根据相关调研结果显示,2020年我国新车市场将迎来ADAS搭载的爆发年,市场规模将达878亿元。这里所提及的ADAS并不是什么新鲜名词。自动驾驶技术分级中的L1和L2都属于ADAS范畴,是一项高级辅助驾驶技术。在近日举办的中国电动汽车百人会论坛(2020)上,禾多科技创始人兼CEO倪凯称,L1/L2市场将进入存量市场竞争。从当前的市场竞争格局来看,主机厂依然扮演产业链核心角色,Tier 1凭借在传感器、功能安全等领域积累的长期优势在很长一段时间仍处于统治地位。目前市场中供应商主要为博世、大陆等国际巨头。对这些巨头们而言,无论是科研力量、资金或还是资源方面,都有着遥遥领先的优势。在车载毫米波雷达领域,国际零部件企业法雷奥、海拉和博世占据我国24GHz雷达市场60%以上的出货量,大陆集团、博世和德尔福占据我国77GHz雷达市场80%以上的出货量。我国量产车型的主动安全应用中主要采用24GHz和77GHz毫米波雷达,用于自适应巡航ACC、自动紧急刹车AEB、前向碰撞预警FCW等。法雷奥CEO Jacques Aschenbroich曾在2019年12月称,中国汽车市场已触底反弹,现在正在往上攀爬。所谓的“反弹”,即指中国市场对ADAS驾驶辅助系统的需求保持高速的增长,这也是未来一段时间内一些Tier1供应商的主要收入来源之一。在ADAS领域,国内企业如何与国际上成熟的供应商来竞争?实际上,华域汽车应用于大巴的具有自动紧急刹车功能的77GHz毫米波雷达已于2019年4月已顺利通过国家法规测试,成为国内首款通过该类测试产品,实现对金龙客车批量供货;德赛西威24GHz毫米波雷达已获得项目订单并于2019年量产,77GHz毫米波雷也将进入可量产状态。除这两家本土Tier1供应商外,诸多ADAS初创企业正异军突起。安智汽车创始人郭健在媒体采访时提到,ADAS“本土化”至关重要。因此,国内企业需要赶在跨国Tier 1“本土化”之前抓住市场机遇。2017年7月,随着全新奥迪A8正式发布,世界上首辆搭载L3级自动驾驶系统的量产车诞生了。此后,宝马、奔驰等知名车企也陆续发布自动驾驶战略计划。另外,国内包括传统车企及造车新势力在内的多家品牌也都提出了在2020年实现L3级自动驾驶的量产计划,例如广汽新能源Aion LX于2019年10月上市,官方宣称已经能够支持L3级别的自动驾驶。业内专家认为,线控系统是未来自动驾驶汽车的标配,它的发展关系着智能网联汽车能否最终对落地。对于L3级及以上自动驾驶汽车,制动系统的响应时间尤为重要,线控制动响应更快,是实现自动驾驶安全的重要保障。而转向系统控制需要更精确,只有线控转向可以满足要求。因此,线控制动与线控转向将在2020进入蓝海市场。目前,线控制动与线控转向因成本较高,市场渗透率较低,仅有少量车型配备。据相关研究显示,预计2020年、2025年国内线控制动系统的市场空间分别为58亿、162亿元,年均复合增速高达23%。线控制动系统的单价有望从目前的2500元下降至2000元左右。此外,线控转向系统的市场空间将从2020年的不到1亿元,增长至2025年的122亿元。线控转向系统单车成本有望从4000元下降至3000元。从全球竞争格局来看,博世、舍弗勒、捷太格特、NSK、采埃孚、耐世特等国际巨头有成熟的线控产品和技术,但在商业化方面仍然遇到了瓶颈。因此,部分企业欲通过产品首先落地中国来打开市场。舍弗勒大中华区首席执行官张艺林在媒体采访中表示:“舍弗勒自动驾驶技术应用最大的挑战在于成本的压力,而中国消费者对自动驾驶的接受度属全球最高,再加上中国市场巨量的优势能够助舍弗勒更快地规模化应用以降低成本,所以我们优先把线控转向技术在中国市场落地。”2020年,L3级自动驾驶进入量产将拉动线控系统产品商业化,那些率先在中国市场布局的外资企业会有先发优势。纵观国内市场,在线控技术上有所作为的中国本土企业寥寥无几,且规模相对较小。对于这片蓝海市场,本土供应商亟待技术突破,毕竟留给它们赶超的空窗期没有多久了。

根据政策规定,自2020年1月1日起,中国市场要求所有的在产乘用车开始实施强制安装TPMS(胎压检测系统)。根据相关产业调研,2019年TPMS前装市场渗透率约为40%,政策要求下2020年TPMS的前装渗透率有望达到100%。

TPMS是监测轮胎气压并在偏离时报警的系统,可以有效提高行车安全舒适性与燃油经济性。传统汽车视角下,TPMS是继ABS、安全气囊后第三大得到立法的安全产品;而在汽车智能化视角下,TPMS不是一个孤立的安全系统,而是智能网联体系中的一个感知端口,未来TPMS还将整合车辆载荷测量、轮胎数据追踪、轮胎磨损检测,路面状态监测等功能,助自动驾驶汽车发展。因此,TPMS离不开芯片的支持,芯片占TPMS整个部件成本的50%。事实上,国内TPMS芯片领域长期被国外厂商垄断,包括英飞凌、飞思卡尔及NXP等外国企业,其中英飞凌占比超过50%。但随着近年来国内新能源汽车及国产汽车芯片产业的发展,国产TPMS芯片厂商也在奋力追赶,2020年国内TPMS市场将迎来爆发。目前,国内具备TPMS芯片量产能力的公司有琻捷电子、广东合微以及四维图新旗下的杰发科技。据悉,琻捷电子和杰发科技产品已经通过AEC-Q100车规认证,单就温度、压力监测精度而言,国产芯片参数可以媲美海外大厂芯片。然而,国产TPMS芯片初期在产能和客户认知方面难以与进口芯片正面竞争,需要以较低的价格进行市场拓展。车灯被喻为汽车的眼睛,是集照明、信息交流、外观美化等功能为一体的汽车关键零部件之一,也是少数单车价值量提升空间超过100%的优质零部件。车灯由卤素到氙气再到LED,大灯的单车价值量由400-600元上升至1600-2400元,未来ADB(自适应远光系统)大灯更是高达3000-5000元,给灯厂企业带来了极大机遇。汽车前照灯伴随着技术创新不断升级。对于未来汽车大灯的发展趋势,欧司朗LED汽车照明市场经理何海翔认为主要有三点:第一、汽车大灯原来主要使用传统光源,逐步向LED大灯、智能大灯转变,2020年智能大灯会有快速发展;第二、随着LED技术发展,大灯像素越来越高,软件和测控技术的更新,让ADB和未来的智能大灯覆盖的功能越来越多;第三、一个技术能否推广应用,一是看技术的先进性,二看能否为主机厂带来增值,智能大灯能提升车厂新车的销量。

为什么ADB变得越来越受欢迎?这和ADAS系统迅速发展有关。ADB技术可通过视频摄像头信号的输入,判断前方来车的位置与距离,并相应调整灯光照射区域,关闭或调暗对面车辆区域的灯光照射,避免对来车产生炫光,满足驾驶者的视野需求,其将成为汽车安全照明的技术趋势。同时,它可以提升ADAS系统夜间图像识别能力,当前ADB已经是ADAS系统的一部分,未来有望成为智能驾驶汽车标配产品。据相关调研,ADB在当前中高端重点车型中市场占有率只有1.5%左右,未来市场空间广阔。而美国联邦因为要求汽车的灯光为离散高或低光线所以还没将ADB合法化,预计最晚2020年前能通过审查。目前,许多零部件供应商和照明科技企业正在该领域进行激烈竞争,如奥迪A8上ADB智能防炫目矩阵式全LED大灯由海拉提供。中国品牌汽车供应商也有所布局,如星宇早在2016年正式推出ADB产品,首先在广汽和奇瑞的一些车型上测试。随着自动驾驶汽车的迅速发展,ADB大灯市场将迎来广阔前景。

对于汽车企业而言,以自动驾驶为代表的未来出行的“蛋糕”更大、更香。2020年,在政策加码下催生了许多新机遇,行业竞争格局或改变,如何在存量市场上守住优势,又在蓝海市场上抢占“新蛋糕”是对所有企业提出的思考,找准定位将成为布局成败的关键。

发布日期:2020-01-20

发布日期:2020-01-20

阅读次数:768

阅读次数:768

来源:

来源: